美股

SCTY營收大增 著力發展儲能業務

本報記者 張枕河

SolarCity近日公佈的最新財報顯示,其去年第四季度營收同比大幅增長87%至4730萬美元,其中光伏租賃收入同比增長59%至2240萬美元。SolarCity上季度新增光伏裝機容量達到103兆瓦,創下單季歷史新高,好於此前預期;去年全年新增光伏裝機容量達567兆瓦。

SolarCity首席執行官林登・萊夫(Lyndon Rive)表示:"2013年SolarCity成本削減高達30%,健康的利潤率也超出我們預期。此外第四季度現金流為正。"

SolarCity預計,今年第一季度新增裝機容量在78兆瓦至82兆瓦之間,同比激增74%,不過由於季節性緣故,環比稍有下跌;全年在475兆瓦至525兆瓦之間,與去年相當。預計2014全年現金流為正。SolarCity認為,儲能將成為公司業務重要組成部門,其正在電池業務領域中探尋巨大商機。

去年10月上旬,SolarCity宣佈以一次性股票交易的方式斥資1.58億美元收購Zep太陽能,後者主要提供家用光伏元件支架系統,此前便是太陽城家用太陽能系統的主要配件供應商之一。

Foot Locker第四財季盈利超預期(大漲8%)

富樂客最新即時行情公司新聞公司研究機構持股財務資訊零售行業用戶端

新浪財經訊 北京時間3月8日淩晨消息,美國運動服飾與鞋類零售商Foot Locker Inc (FL)週五發佈財報稱,第四財季盈利由上年同期的1.04億美元,合每股68美分,增至1.21億美元,合每股81美分。

調整後每股盈利由上年同期的64美分增至82美分。營收從上年同期的17.1億美元增至17.9億美元。同店銷售額增長了5.3%。

接受FactSet調查的分析師平均預期該公司當季每股盈利75美分,營收17.7億美元。

Big Lots第四財季盈利下降30%(大漲)23%

必樂透最新即時行情公司新聞公司研究機構持股財務資訊零售行業用戶端

新浪財經訊 北京時間3月8日淩晨消息,美國折扣零售商Big Lots Inc(BIG)週五發佈財報稱,第四財季盈利下降30%,主要是由於同店銷售額的下降和利潤率的收窄。

截至2月1日的財季,該公司盈利從上年同期的1.20億美元,合每股2.09美元,降至8440萬美元,合每股1.45美元。

營收下降6.2%,至16.4億美元,高於分析師預期的16.1億美元。毛利率從上年同期39.7%降至38.2%。

該公司預期本財年持續運營業務每股盈利2.25至2.45美元。接受湯姆森路透調查的分析師預期每股盈利2.44美元。

Big Lots預計本財年第一季度持續運營業務每股盈利40至45美分,低於分析師預計的每股盈利50美分。

獲美能源部補貼 FuelCell大漲18%

可爆賺十倍的六條交易秘笈2014年03月09日 23:38 來源: 中國證券報 網友評論(0人參與)

美股燃料電池系統供應商FuelCell能源(FCEL)7日宣佈, 該公司再次獲得由美國能源部(DOE)給予的280萬美元補貼。同時,該公司的Direct FuelCell發電廠計畫於今年年底開始運營。

根據FuelCell能源的說法,該公司本次獲得美國能源部補貼是由於其所生產的清潔能源產品成本優勢明顯並具有較高的能源利用率,這份補貼同時也是Direct FuelCell發電廠在工業供電領域應用資格的證明。

當日晚些時候,華爾街機構Cowen & Co.預計FuelCell能源去年第四季度將實現盈利。該機構曾在近日指出普拉格能源將接獲更多的合作訂單並繼續向海外擴張,從而推動了普拉格能源過去一周的股價。

業內人士普遍認為,美股燃料電池行業正在跨入盈利期,這與2011年至2012年期間的太陽能行業具有"相似之處"。

受上述利好消息的提振,7日FuelCell能源股價上漲18.06%至3.53美元,普拉格能源(PLUG)當日股價大漲30.03%,至8.27美元。過去5個交易日裡,作為美股燃料電池行業中的領頭羊,FuelCell能源股價累計上漲79%,普拉格能源累計上漲71%,巴拉德動力系統累計上漲42%。

雲存儲商Box將發招股書 年營收將超$2億

國際

美銀美林:美股牛市的基礎是流動性和悲觀情緒

美銀美林策略師Michael Hartnett稱,我們認為這輪股市大牛市一直建立在流動性和悲觀情緒上,而非經濟增長和樂觀情緒上。但是,自2009年初以來,僅有1320億美元資金流入全球股票基金;與此同時,已經有1.2萬億美元的資金流入全球債市基金。

Hartnett稱,

我們認為這輪股市大牛市一直建立在流動性和悲觀情緒上,而非經濟增長和樂觀情緒上。在過去的5年內,美國名義GDP增速均值僅為3.3%,僅僅高於20世紀30年代的最慢增速。

在債務過多、通縮和去杠杆的背景下,資產價格並沒有停止飆升,其原因在於央行最大流動性的政策,以及企業最大利潤的政策。這兩種政策都推動了資產價格(尤其是股市)上漲。但是,自2009年初以來,僅有1320億美元資金流入全球股票基金;與此同時,已經有1.2萬億美元的資金流入全球債市基金。

我們認為,股市牛市遠未結束。我們的基本宏觀觀點是,現在既沒有通脹,也沒有出現經濟衰退。企業和投資者現金持有規模較大,而市場貪婪情緒和杠杆比例較高的情況則不大明顯。此外,央行行長們的"口頭禪"仍然是:不惜一切代價。

這個觀點的風險很簡單,即全球化或科技因素會延遲了股市下跌。現在,美國利率仍然固定在零附近,流動性氾濫也使一小塊兒資產價格估值偏高,這與1998-99年時期相似。當時,從泰國開始,一系列新興市場相繼崩潰,並最終蔓延至了西方金融市場,這迫使美聯儲降息,隨後催生科技股泡沫。

那麼,哪一小塊兒資產價格估值偏高呢?Hartnett指出,倫敦、迪拜和新加坡的房地產市場估值偏高,歐元區週邊國家的國債市場也同樣如此。

《金融時報》旗下博客網站FT Alphaville的Dan McCrum稱,在1998-99年泡沫時期,有一件事情值得投資者注意。當然,從1998年10月份到2000年3月份,標普500指數上漲了42%,但是漲幅更大的是科技股。

McCrum稱,這意味著在目前的投資世界,大風險在於經濟增速太慢。因為經濟增速太慢導致央行的貨幣政策過於寬鬆,這導致市場泡沫——但泡沫最終會破裂。

違約蝴蝶效應之二:全球礦業股集體受創

本週二打破中國債券"剛兌"第一單的"11超日債"引發國內債市動盪、至少十家公司發債計畫受阻,進而開始影響鐵礦石、倫銅等中國大宗商品抵押融資,全球礦業股週五也集體受創。

經營煤礦的Alpha Natural Resources和Peabody Energy、基金屬的Freeport-McMoRan Copper & Gold都在下挫之列,連黃金礦商Newmont Mining和Agnico-Eagle Mines也分別收跌1.32%和2.35%,盤中跌幅曾分別達到2.1%和2.6%。

全球最大礦業公司之一英美資源(Anglo American)在倫敦市場跌幅達到6.6%。商品交易巨頭嘉能可(Glenore)和鐵礦石巨頭力拓分別下跌4.4%和3.3%。

1901年成立的資深私營券商Sterne Agee發佈報告指出:

金屬與礦業股整體跌3%-4%,一些熱門個股甚至面臨下行7-9%的壓力。

在分析礦業股普跌原因時,Sterne Agee的分析師提到中國債市近來引發的擔憂:

雖然本週五發佈的美國2月非農就業報告可能讓人對美聯儲更傾向鷹派有些信心,美元也明顯回升,但近來中國信用市場的擔憂將導致銅、煉焦煤、鐵礦石等工業大宗商品現貨價格回落約5%。

除了中國方面的風險,英國《金融時報》報導還指出,一些分析師提到了南非政府批准修改礦產開發法案的風險。

該修正案允許南非礦務局將部分礦產歸類為"戰略"物資,由此賦予了該部門限制礦產出口的權力。

券商Liberum Capital指出,雖然這些修正內容還要三年才能生效,不可能立即產生影響,但對南非的投資者來說是進一步的風險。

本週二,上海超日太陽能科技股份有限公司發佈公告稱,"11 超日債"第二期利息8980萬難以全額兌付,只能支付400萬。3月7日是"11超日債"第二期付息的最後大限。考慮到發行人需在付息前三個工作日將全額資金達到指定帳戶,所以超日已經構成實質性違約。

次日,江蘇裕廊化工、山西煤炭進出口集團等7家企業,分別在中國貨幣網發佈公告,宣佈推遲或取消原定的短融或中票發行計畫。週二到週三短短兩天時間裡,已有10家短融或中票發行做出變更。

中證報提到,在超日債事件之前,銀行間市場上也會不時出現企業發行人取消發行的情況,但類似上述兩日的密集程度實屬罕見。

本周前三日,公司債價格指數跌幅創近4個月來的新高:

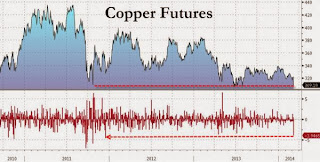

倫銅價格大幅下挫,當日跌幅達4.2%,這也是2011年12月以來銅價最大跌幅:

德意志銀行分析超日債違約事件時認為:

應該注意到,去年上海超日曾經在上海地方政府的介入下避免了一次違約,當時政府說服了銀行將貸款展期。而這一次,政策立場顯然有所轉變,最後一分鐘的救援之手已經不見,違約事件似乎更體現了市場的決定性作用。

考慮到近幾年中國政府對於太陽能市場的大額補貼和扶助,類似事件的發生頗為耐人尋味。但新華社相關文章指出,超日債違約不會成為中國的"貝爾斯登事件"。

中國

2月CPI漲幅降至13個月來低位 PPI連續兩年負增長

□本報記者 顧鑫

國家統計局數據顯示,2月全國居民消費價格總水準同比上漲2.0%。其中,城市上漲2.1%,農村上漲1.7%;食品價格上漲2.7%,非食品價格上漲1.6%;消費品價格上漲1.6%,服務價格上漲2.9%。1-2月平均全國居民消費價格總水準比去年同期上漲2.2%。

2月,全國工業生產者出廠價格同比下降2.0%,環比下降0.2%。工業生產者購進價格同比下降2.1%,環比下降0.3%。1-2月平均工業生產者出廠價格同比下降1.8%,工業生產者購進價格同比下降1.9%。

分析人士稱,CPI漲幅降至13個月低位,PPI連續兩年負增長、降幅創7個月新高,說明當前總需求偏弱,經濟增速放緩。2月CPI同比漲幅中翹尾因素明顯回落,新漲價因素整體偏弱,豬肉價格環比則創下有數據以來的歷年同期新低。春節過後工業企業普遍開工不足、生產資料價格繼續回落等因素導致PPI同比、環比增速降至半年新低。

交通銀行首席經濟學家連平表示,自2013年四季度以來,CPI漲幅有放緩的趨勢,這與四季度以來經濟增速放緩及國內流動性趨緊有較大關係。結合近期PMI、鐵路貨運量及發電量等先行指標來看,今年一季度經濟增速放緩的趨勢短期內可能仍將延續。預計2014年一季度CPI同比可能低於2.5%,全年平均漲幅不會超過3%。

連平表示,雖然PPI同比負增長的趨勢仍在延續,但近期宏觀數據也透露出一些積極信號。預計在3月份之後,PPI同比將重啟降幅收窄的趨勢,年中仍有望出現由負轉正的逆轉。

肖鋼:積極推動A股納入MSCI指數

2014年03月10日 08:30:22來源: 中國證券報

分享到:

證監會內設機構調整成立大機構部 退市制度將常態化

□本報記者 周文天 傅嘉

"鼓勵但不強制分紅"、"退市制度將常態化"、"證監會內設機構調整成立大機構部",證監會主席肖鋼9日在人民大會堂接受中國證券報記者採訪時做上述表示。

他還介紹,對A股納入MSCI新興市場指數工作、證券法修改、轉板機制研究等,證監會都正在積極推動中。

積極推動A股納入

MSCI指數工作

"MSCI指數是對方制定的指數,我們是被評估的。證監會在配合積極推進中。"肖鋼透露。

肖鋼表示,證券法修改工作年初剛啟動,由全國人大財經委牽頭,預計12月可能提交全國人大常委會審議,但目前僅是計劃。

他透露,正在研究交易轉板機制。"如果在一個市場內,例如從主機板轉到創業板,這叫轉板。但是,對從一個交易所轉到另一個交易所,有的國家和地區稱之為介紹上市。"肖鋼強調,這些都是今年研究的問題。

報導:首批省級"壞賬銀行"在滬落地 上海國資經營公司獲牌

去年10月就已傳出在籌備的國內首批省級"壞賬銀行"近日落地上海。據《第一財經日報》(一財)今日報導,一財從接近上海國際集團人士處獲悉,上海國有資產經營有限公司(上海國資經營公司)已獲上海市政府批准,成為唯一擁有本地金融資產管理公司(AMC)牌照的機構。

一財報導稱,今年2月4日,上海市政府下發了同意上海國資經營公司開展金融企業不良資產批量收購、處置業務的批復(批復)。這一消息已經在上海國資經營公司母集團——上海國際集團內部通報,並刊登於上海國際集團的內部刊物。

上海國資經營公司這塊AMC牌照是繼江蘇、浙江之後,第三塊省級AMC牌照。與江蘇、浙江兩省不同的是,上海並沒有新設AMC公司,而是通過"授權",讓成立了十幾年的上海國資經營公司接牌。

報導介紹,AMC的主要功能是接手銀行等金融機構的不良資產

其他

紐約時報:中國互聯網金融的崛起

去年6月份,中國電商巨頭阿裡巴巴給了其千萬用戶們一次選擇收益的機會:把錢放我們這裡,我們可以支付比銀行更高的利息。

正如你們所知,餘額寶的收益顯著高於政府設定的固定存款利率,截至今年2月初,共有8100萬用戶簽約使用餘額寶。

阿裡巴巴旗下的支付寶產品與天弘基金合作設立的一隻貨幣基金規模已達400億元人民幣。其它互聯網公司紛紛投來羡慕的眼光,於是分別推出承諾比餘額寶收益更高的互聯網金融產品,這使得政府長期以來管制的利率政策受到一定的衝擊。

這一切只是利率市場化的開始,儲戶們迫切希望得到更高的利息,這將是監管層加速利率市場化進程的主要動力之一。

去年6月的馬雲曾表示中國的金融體制是在剝削消費者和儲戶,金融服務業需要所謂的"攪局者"做出變革。受益于互聯網金融的崛起,中國儲戶們現在的年華收益率甚至可以達到7%,而存在銀行最多只有3.3%

在過去幾年,為了改善經濟的增長模式,中國政府一直致力於推動市場調節力量促使經濟發展,利率市場化則是政府一直承諾的改革方向之一。但或許是金融機構的強烈反對,市場化的進程並不盡如人意。

有分析師表示,政府批准互聯網企業為投資者提供較高收益的存款產品也是為了給國有銀行指明方向,即未來將放鬆利率管制。互聯網金融的發展也讓國內銀行間的競爭變得更加白熱化,對存款的爭奪也更加激烈。

雖然有反對者稱餘額寶這類產品是吸血鬼,並警告投資者應當注意風險,但互聯網巨頭們並不買帳。阿裡巴巴,騰訊和百度紛紛表示它們只是在法律允許的情況下給儲戶的資金找到了更適合投資的安全管道。

誠然,互聯網金融產品讓給予了儲戶一種存款產品的印象,但事實上仍是投資產品,仍然帶有風險,本金是沒有擔保的,所以一旦出現損失,該領域將遭遇大規模贖回。

在過去10年,政府通過為存款利率設定上限和貸款利率設定下限來補貼國有銀行,如此之寬的存貸利差使得國有銀行們在經歷90年代的巨虧之後迅速扭虧為盈。在另一方面,由於通脹率長期高於存款利率,儲戶們只能眼睜睜地看著存款價值不斷縮水,經濟學家們形容這種存款利率管制政策就如同徵收存款稅一樣。

這種現象也迫使一些富人階層將銀行存款轉為硬通貨,比如藝術收藏品,黃金和房地產。近幾年,許多投資者也試圖通過融資租賃和信託公司購買一些財富管理產品,但這些產品帶有較高風險,所募集的資金多用於發放高收益率貸款和支援地方政府基建單位。

如今,投資者們找到了互聯網產品這個選項,餘額寶的出現使得中國金融體系的弊端暴露無疑,那就是投資者在利率被固定的情況下根本沒有多少可以選擇的空間。現在有了餘額寶,對於許多人來說,只要比活期利息高,他們就會繼續願意將錢放在餘額寶帳戶裡,而不是被通脹消耗。

餘額寶的優勢在於簡單和方便,投資者最少甚至可以放一元錢,且可以隨時支取無需繳納贖回費用。所以由此看來,餘額寶成功的秘訣是不需要門檻,低門檻是個殺手鐧。

此前美國的PayPal也曾綁定過貨幣基金產品,但由於金融危機後的長期超低利率導致收益率下滑而在2011年被迫關閉,從那以後再沒有互聯網企業嘗試冒險涉足銀行和投資業務。

從目前來看,互聯網金融看起來十分誘人,管理超過400億美元資產的阿裡巴巴每年的管理手續費收入便達2.5億美元,於是百度和騰訊也紛紛斥資與基金公司合作,這其中就包括華夏基金。

從業內人士的角度看,互聯網金融將長期存在,並會將發展方向定位於銀行所忽視的領域

SolarCity欲成"光伏界特斯拉

當美國新能源汽車巨頭特斯拉在全球掀起一波投資狂潮之時,其"掌門人"馬斯克旗下的另一家光伏公司SolarCity也引起了市場的強烈關注。上市僅僅一年多的時間,其股價從8美元一路上漲至近80美元,風頭不輸特斯拉。

作為一家集太陽能發電系統設計、融資、安裝和監控服務為一體的提供商,與眾不同的是,SolarCity主要通過與終端消費者簽訂能源採購合約(PPA)收取租賃費盈利,它還與投資方共同享受政府的返現、稅收補貼等,同時住戶以支付月費的方式租賃太陽能電池板,也省去了購買設備和安裝的大筆開支。憑藉該模式,SolarCity逐漸發展成備受外界看好的"光伏界特斯拉"。隨著特斯拉汽車的超級充電樁建設如火如荼地展開,作為其最重要的能源供應商、又屬於同一"門派",SolarCity能否再度上演"特斯拉奇跡",值得市場拭目以待。

獨創租賃模式

SolarCity成立於2006年,起初僅是一家普通的屋頂光伏電站公司,業務種類單一,盈利水準也不被各界看好。但自從2008年其首創出後來被推崇備至的"個人屋頂光伏電站租賃模式"後便開始了令人驚豔的發展速度,使用者數量開始以每年100%的速度迅速增長。

SolarCity於2012年底在納斯達克上市,股價已經從上市之初的8美元上漲至目前的78美元,同期漲幅甚至超過了特斯拉,目前已經成為美國最大的屋頂光伏電站租賃商和市值第二大的光伏企業,集太陽能發電系統設計、融資、安裝和監控服務於一身。

該模式得以成功的最重要原因在於,SolarCity在與政府、消費者、投資方三大關係人的定位中,將自己定為核心與紐帶,在自身利益最大化的前提下達到多方共贏的局面。

對於消費者,SolarCity不僅會將美國聯邦和地方政府提供的光伏發電補貼變為極具吸引力的、低於市場價格15%以上的優惠電價提供給消費者,並且為其免費安裝設備,通過與終端使用者簽訂20年的能源採購合約(PPA),按月收取太陽能電池板租賃費。此舉不僅使沒有儲蓄習慣、熱愛分期付款的美國消費者可以大大減少首次支出比例,還會使SolarCity達到盈利的"細水長流"。

而對於投資方,除與投資方共同享受政府的返現、稅收補貼等外,SolarCity還會將消費者購電合同的收益不斷通過投資方的基金加以貨幣化,貨幣化回收的資金進入再投資,形成不斷複製和規模化發展的良性金融運作。摩根士丹利行業分析師表示,SolarCity未來5年的使用者目標高達100萬個,如果此目標能夠實現,未來5年SolarCity就會從用戶獲得近60億美元價值的合同。

聯手特斯拉

同屬傳奇人物馬斯克旗下公司,提到SolarCity的同時,幾乎所有人都會自然而然地聯想到特斯拉。實際上二者也有著"你中有我,我中有你"的緊密關係。SolarCity日前開始採用特斯拉蓄電池技術進行24小時不間斷的屋頂供電,特斯拉也將繼續選用SolarCity作為充電樁建設重要的能源供應者,可以說二者已經很難明確分清是誰在幫助誰,誰在取用誰的技術。

SolarCity去年12月宣佈,將使用當今最先進的特斯拉蓄電池和相關技術對太陽能板所產生的電力進行儲存,從而讓使用者在黑夜或者沒有陽光的情況下也能使用到太陽能產生的電力,而不需要在這段時間從電網購電。而此前的太陽能由於沒有蓄電功能,所以只能是在有太陽的情況下用太陽能,沒有太陽的情況下用回原先的電網。此外,在例如地震和其他自然災害發生的情況下就算沒有電網的供電,蓄電池也能保證最少2-3天的普通電力供應,可以幫助用戶度過危機。據悉,用戶將可以陸續免費安裝該蓄電池,SolarCity也成為美國唯一一家擁有該技術的公司,在行業內具有極強的競爭力。

特斯拉近日多次表示,要在美國、歐洲、亞洲等地以極高的速度加快充電樁建設,一直作為特斯拉充電樁重要能源供應者的SolarCity也將極大受益。自首輛Model S交付開始,SolarCity便開始成為特斯拉家庭充電樁的推薦安裝商。而SolarCity對特斯拉終身免費的超級充電樁貢獻更大。目前,加州有兩座超級充電樁配置了電池和太陽能儲能系統,綜合儲能量為500千瓦時,最大儲能能力可達1000千瓦時,這其中涉及的太陽能技術就來自SolarCity。

馬斯克介紹,從加州這兩座充電樁的效果來看,超級充電樁的儲能能力已經超過Model S的充電需求,"過不了幾年,這些太陽能板能給自己賺錢。"根據馬斯克的計畫,未來特斯拉的所有超級充電樁都將擁有電池和太陽能板兩套系統,並且每座充電樁的充電介面也需快速擴充,每座快速充電樁有望同時容納10輛Model S充電。

行銷策略高明

一位在美國的家中安裝了SolarCity設備的財經撰稿人如此評價它:"不用擔心遇到困難,因為SolarCity總是想在你之前。"

據中國證券報記者瞭解,SolarCity為每個客戶提供的合約是20年,期間使用者除不需要付任何押金就可以免費安裝SolarCity的太陽能屋頂系統外,在每月按時交付租金的前提下,一旦系統出現任何問題,使用者都可以給Solarcity打電話讓其免費修理。如果是更為嚴重和明顯的問題,或許使用者連電話都不用打,SolarCity的維修人員便會主動上門,因為每戶的太陽能屋頂系統都是由電腦監控的。

即使在這20年內有用戶賣房或搬家,特斯拉都為他們想好了多種解決方案。例如,用戶可以選擇買斷合約,SolarCity會根據使用時間長短,太陽能板狀況來計算該支付多少買斷費;或者使用者可以讓SolarCity把元件拆除後安裝到新家;用戶還可以讓房子的接手者繼續使用,只需更換帳戶姓名。

業內人士指出,Solarcity的前瞻性還反應在其行銷策略的高明,其日前保證,即使未來美國電價下降到SolarCity提供的電價位時,SolarCity也會繼續降低到比市價更低的電費,但從目前形勢看美國電價大幅下降的可能性很低,而SolarCity此表態無疑會進一步籠絡市場人心。

作為目前全球最大的住宅太陽能板安裝商,SolarCity市場份額仍在爆炸式增長。去年第三季度,SolarCity的住宅安裝量占到全球市場的32% 。此外高盛預計,屋頂太陽能行業將以每年45%的複合年增長率增長,一直持續到2016年,來自公司的需求也將大幅提高。一些大牌零售商,如沃爾瑪(WMT)和Costco(COST)等,都在積極採用SolarCity的太陽能屋頂系統,這些零售商的加入將使屋頂太陽能的回報率顯著提升。

沒有留言:

張貼留言